Carteiras de Investimentos em Renda Fixa

A importância da Renda Fixa nas carteiras dos brasileiros

A renda fixa tem se consolidado como uma peça fundamental na construção de carteiras de investimento no Brasil. Em um cenário de maior conscientização financeira e busca por estabilidade, essa classe de ativos oferece maior previsibilidade, menor volatilidade e uma ampla gama de instrumentos que atendem diferentes perfis de investidores. Títulos públicos, CDBs, debêntures e fundos de renda fixa são exemplos de alternativas que contribuem para o equilíbrio e a diversificação das carteiras.

Este artigo tem como objetivo apresentar e explicar o conteúdo do Relatório Mensal de Carteiras de Renda Fixa, elaborado com foco exclusivamente educacional . A educação financeira é extremamente importante e a proposta é oferecer aos leitores uma visão estruturada sobre diferentes composições de carteiras, com o intuito de fomentar o entendimento sobre os fundamentos, características e comportamentos da renda fixa no contexto dos investimentos. Ao acompanhar essas carteiras, o leitor poderá desenvolver uma compreensão mais profunda sobre como essa classe de ativos se comporta frente às condições de mercado, sem qualquer recomendação de alocação ou sugestão de decisão de investimento.

Entendendo o Relatório de Carteiras de Renda Fixa

Propósito do Projeto Carteiras de Renda Fixa

O projeto Carteiras de Renda Fixa tem como missão tornar o mercado de renda fixa mais acessível e compreensível para investidores de todos os níveis. Com a obrigatoriedade da marcação a mercado, entender como os preços dos ativos se comportam diante de mudanças nas taxas de juros se tornou essencial.

O que é o Relatório de Carteiras de Renda Fixa?

O relatório mensal acompanha carteiras simuladas de renda fixa, divididas por perfil de risco: Conservador, Moderado, Arrojado e Renda Fixa + Renda Variável (misto). Ele não é uma recomendação de investimento, mas sim uma ferramenta educacional que ajuda o investidor a entender o comportamento dos ativos em diferentes cenários econômicos.

Estrutura do Relatório

Cada edição traz:

- Comentário de Mercado: análise dos principais vetores que impactaram os ativos no mês.

- Retorno das Carteiras de Renda Fixa: rendimentos mensais e anuais das carteiras.

- Rendimentos Mensais dos investimentos de Renda Fixa: desempenho de índices como IMA-S, IDA-DI, IDA-IPCA, CDI, Prefixados e IPCA+.

- Comportamento dos Ativos: análise da curva de juros e seus efeitos sobre os preços.

- Curvas de Juros Anbima: prefixadas, nominais e implícitas de inflação.

- Composição das Carteiras: exposição por ativo, duration, volatilidade e retornos históricos.

- Atribuição de Performance: contribuição de cada ativo para o resultado da carteira

Ativos das Carteiras e Pesos (Fixos) :: Construção das Carteiras: Experiência Prática e Consistência Histórica

Se observarmos o mercado de investimentos em Renda Fixa de uma forma geral, podemos identificar três grandes caminhos principais: CDI, IPCA+ e Prefixado. Esses caminhos representam os indexadores que orientam a rentabilidade dos ativos e são a base para a construção das carteiras de renda fixa, que utilizam índices de referência específicos para representar cada um desses trajetos.

Esses caminhos podem ser percorridos por meio de diversos veículos de investimento, como Fundos, LCI, LCA, CDB, Letra Financeira (LF), Tesouro Direto, Debêntures, CRA, CRI, FIDC, entre outros. No entanto, o que realmente importa não é a sopa de letrinhas dos ativos em si, mas sim a escolha consciente do indexador — o caminho que melhor se alinha ao cenário econômico, ao perfil do investidor e aos seus objetivos financeiros.

Cada veículo possui suas próprias idiossincrasias, como tributação, despesas, tipos de riscos, cobertura do FGC, liquidez, valor mínimo de aplicação, entre outros fatores. Essas particularidades devem ser consideradas após a definição do indexador, pois é ele quem determina a lógica de remuneração do investimento e, consequentemente, o comportamento esperado da carteira.

Os pesos dos ativos em cada carteira foram definidos com base na minha experiência prática como gestor de renda fixa, e não em modelos acadêmicos ou otimizações quantitativas. Essa abordagem reflete o entendimento real do comportamento dos ativos em diferentes cenários de mercado, acumulado ao longo de anos de atuação.

Uma vez definidos, os pesos permanecem fixos ao longo de toda a análise histórica. Isso tem dois propósitos principais:

- Evitar viés de retrospectiva: ao não ajustar os pesos com base em eventos passados, a análise se mantém fiel à proposta original da carteira.

- Avaliar a consistência histórica: permite observar como cada perfil de carteira se comporta em diferentes ciclos econômicos, mantendo a mesma estrutura de risco e retorno.

Além disso, a volatilidade de cada carteira é calculada com base na variação dos retornos diários do índice da própria carteira. Como os índices são compostos por múltiplos ativos de renda fixa, os efeitos de diversificação — como movimentos opostos entre ativos — já estão naturalmente refletidos no comportamento do índice. Isso torna a medida de risco mais realista e diretamente aplicável à experiência do investidor.

Mais abaixo vamos avançar com conceitos e explicações!

Conceitos-Chave: Volatilidade, Risco de Mercado, Risco de Crédito e Diversificação

Risco de Mercado

O risco de mercado está diretamente ligado à volatilidade. Ele representa a possibilidade de perdas devido a movimentos adversos nas taxas de juros, inflação ou outros fatores macroeconômicos. A marcação a mercado evidencia esse risco, pois os preços dos ativos são ajustados diariamente com base nas condições do mercado.

As Carteiras de Renda Fixa refletem completamente o Risco de Mercado.

Volatilidade

Volatilidade, no Projeto de Carteiras de Renda Fixa, é a medida estatística da variação dos retornos diários de um ativo ao longo do tempo. No contexto da Renda Fixa, ela reflete o quanto os retornos podem oscilar antes do vencimento. Títulos prefixados e atrelados à inflação, como o Tesouro IPCA+, são mais voláteis, especialmente em ambientes de mudança nas taxas de juros.

Risco de Crédito

O risco de crédito em títulos privados refere-se à possibilidade de perdas decorrentes da incapacidade de pagamento por parte do emissor.

O comportamento dos índices IDA, como o IDA-DI e o IDA-IPCA, reflete diretamente a percepção de risco de crédito no mercado.

Os Índices de Debêntures ANBIMA (IDAs) são indicadores desenvolvidos pela ANBIMA com o objetivo de refletir o desempenho de debêntures negociadas no mercado secundário. Eles funcionam como uma referência para o acompanhamento da evolução dos preços desses títulos e são amplamente utilizados por gestores, analistas e investidores para avaliar o comportamento da renda fixa corporativa no Brasil.

Atualmente, os principais índices IDA são:

- IDA-DI: composto por debêntures com remuneração atrelada ao CDI;

- IDA-IPCA: formado por debêntures indexadas ao IPCA;

- IDA-Geral: que agrega todos os títulos elegíveis, independentemente do indexador.

Esses índices são calculados com base em critérios de elegibilidade definidos pela ANBIMA, como liquidez mínima, volume negociado e regularidade das emissões. A metodologia busca garantir representatividade e transparência, permitindo que os investidores acompanhem o desempenho médio dos ativos de crédito privado de forma padronizada.

O prêmio de risco — diferença entre a taxa das debêntures e dos títulos públicos equivalentes.

Enquanto o risco de mercado está relacionado à oscilação dos preços dos ativos (volatilidade), o risco de crédito diz respeito à possibilidade de inadimplência do emissor — ou seja, o risco de o investidor não receber os pagamentos prometidos.

Nos índices IDA, esse risco é refletido de forma indireta:

- Prêmios de risco: a diferença entre a taxa de uma debênture e a de um título público de mesmo prazo e indexador. Quanto maior o prêmio, maior a percepção de risco.

- Oscilações nos spreads: em momentos de estresse, como crises econômicas ou políticas, os spreads de crédito tendem a se alargar, impactando negativamente os preços das debêntures.

IDA como proxy para o mercado de crédito privado

Os Índices de Debêntures ANBIMA (IDAs) têm se consolidado como importantes referências para o acompanhamento do desempenho do mercado de crédito privado no Brasil. Por refletirem a variação de preços de debêntures negociadas no mercado secundário, os IDAs — especialmente o IDA-DI e o IDA-IPCA — funcionam como proxies representativos da dinâmica e do risco percebido nesse segmento.

Na prática, os IDAs permitem observar o comportamento médio dos ativos de crédito privado em diferentes contextos de mercado, servindo como termômetro para:

- Apetite por risco de crédito: aumentos nos spreads e quedas nos índices podem sinalizar maior aversão ao risco por parte dos investidores;

- Liquidez e precificação: variações nos IDAs refletem a liquidez e a sensibilidade dos preços das debêntures às condições macroeconômicas;

- Comparabilidade entre estratégias: gestores e analistas utilizam os IDAs como benchmarks para avaliar o desempenho de fundos e carteiras de crédito privado.

Embora não substituam uma análise individualizada dos ativos, os IDAs oferecem uma visão agregada e padronizada, sendo ferramentas úteis para fins educacionais, acompanhamento de tendências e desenvolvimento de conhecimento sobre o comportamento do crédito privado no Brasil.

Volatilidade: Medida Direta do Risco da Carteira de Renda Fixa

No contexto do relatório Carteiras de Renda Fixa, a volatilidade é calculada com base na variação dos retornos diários do índice da própria carteira, construído para cada perfil (conservador, moderado, arrojado e misto). Isso significa que a volatilidade já reflete, de forma implícita, o efeito da diversificação entre os ativos.

Ou seja, os movimentos opostos entre os ativos da carteira — quando presentes — já estão incorporados no comportamento do índice. Não é necessário calcular a volatilidade de cada ativo individualmente e depois ponderar, pois o índice da carteira já representa o retorno consolidado e realista da composição.

Essa abordagem tem duas grandes vantagens:

- Reflete o risco efetivo da carteira como um todo, considerando as correlações entre os ativos;

- Evita distorções que poderiam surgir ao analisar ativos isoladamente, sem considerar o efeito conjunto.

Diversificação em Renda Fixa — Um Limite Natural

Ao longo dos anos de gestão de ativos de renda fixa, uma conclusão importante que observei na prática é que o benefício da diversificação para mitigar o risco de mercado em carteiras estritamente de renda fixa é bastante limitado.

Isso ocorre porque os movimentos nas curvas de juros — principal vetor de precificação desses ativos — afetam praticamente todas as classes de renda fixa simultaneamente. Seja um título público prefixado, uma debênture incentivada ou um CRI atrelado ao IPCA, todos são impactados, em maior ou menor grau, por alterações nas expectativas de inflação, decisões do Copom ou mudanças na percepção de risco fiscal.

Dessa forma, mesmo carteiras compostas por diferentes emissores, prazos e indexadores ainda estão sujeitas a oscilações sistêmicas. A diversificação pode ajudar a suavizar o impacto de eventos específicos (como um default ou uma mudança regulatória), mas não elimina a exposição ao risco de mercado sistêmico — especialmente em momentos de forte reprecificação da curva de juros.

Essa constatação reforça a importância de:

- Entender a duration e a sensibilidade da carteira;

- Acompanhar os movimentos da curva de juros;

- Avaliar o risco de mercado com métricas como volatilidade;

- E, principalmente, educar o investidor sobre a natureza dinâmica da renda fixa.

Vamos conversar sobre as classes de ativos de Renda Fixa nas Carteiras?

Índice IDKa: Uma Índice de Avaliação com Duration Constante

O que são os Índices IDKas da Anbima?

Os IDKAs (Índices de Duração Constante da ANBIMA) são benchmarks que acompanham o desempenho de carteiras teóricas de títulos públicos com duração constante, ou seja, com sensibilidade controlada à variação das taxas de juros. Eles são divididos por tipo de indexador (prefixado ou IPCA+) e por vértice de duration (2, 3, 5 anos, etc.). Ele é construído usando as Curvas de Juros ETTJ de títulos públicos. Eles permitem comparar estratégias de renda fixa com diferentes exposições ao risco de mercado.

Uma das grandes vantagens dos índices IDKas da ANBIMA é que eles mantêm duration constante. não precisamos nos preocupar com o decaimento no vencimento. Isso significa que, ao contrário de uma carteira real de renda fixa — cujos ativos vencem e precisam ser substituídos para manter o perfil de risco — os IDKas permitem uma avaliação histórica mais limpa e comparável.

Na prática, isso elimina a necessidade de rebalancear constantemente a carteira para preservar a duration desejada. Com os IDKas, é possível acompanhar o comportamento de diferentes vértices de duration (como 2, 3 ou 5 anos) ao longo do tempo, sem o ruído causado pelo vencimento dos ativos.

Essa característica torna os IDKas uma excelente referência para:

- Comparar o desempenho de carteiras reais com benchmarks teóricos;

- Avaliar o impacto de movimentos na curva de juros sobre diferentes prazos;

- Estudar a relação entre risco e retorno em janelas históricas consistentes, sem se preocupar com decaimento nos vencimentos.

Além disso, os IDKas ajudam a manter constante ao longo da análise histórica o efeito da marcação a mercado sobre o preço dos ativos, já que a duration é sempre a mesma independente do prazo o que permite uma leitura mais direta da sensibilidade da carteira às variações nas taxas de juros.

Por isso usamos nas Carteiras de Renda Fixa os IDKas para representar os investimentos em Juros Prefixados e os IPCA+.

Juros Pós-fixados

CDI

O CDI (Certificado de Depósito Interbancário) é amplamente utilizado como ativo de referência no mercado financeiro brasileiro, especialmente para investimentos de renda fixa pós-fixados. Ele representa a taxa média das operações de empréstimo entre instituições financeiras e serve como base para a remuneração de diversos produtos, como CDBs, fundos DI e debêntures atreladas ao CDI.

Na prática, o CDI funciona como um benchmark de curto prazo, refletindo o custo do dinheiro no mercado interbancário. Por isso, é considerado uma referência neutra de rentabilidade — ou seja, um parâmetro mínimo de retorno esperado para aplicações conservadoras.

IMA-S - Tesouro Selic

O IMA-S (Índice da família IMA da ANBIMA) é um dos subíndices que compõem a família de índices IMA, desenvolvidos pela ANBIMA para acompanhar o desempenho dos títulos públicos federais negociados no mercado brasileiro. O IMA-S é composto exclusivamente por títulos pós-fixados indexados à taxa Selic, as LFTs (Tesouro Selic).

Esse índice tem como objetivo refletir a variação de preços desses ativos no mercado secundário, servindo como um benchmark de curto prazo para fundos e carteiras com perfil conservador ou com foco em liquidez. Por sua natureza, o IMA-S apresenta baixa volatilidade e alta previsibilidade de retorno, sendo frequentemente utilizado como referência para estratégias de preservação de capital.

IDA-DI - Debêntures em CDI

O IDA-DI é um índice da ANBIMA que acompanha o desempenho de debêntures com remuneração atrelada ao CDI. Ele serve como referência para avaliar o comportamento da renda fixa corporativa pós-fixada no mercado secundário.

Já conversamos sobre os IDAs anteriormente nesse artigo! Um dos representantes do Crédito Privado nas Carteiras de Renda Fixa

Juros Prefixados

IDKa Pré

As carteiras prefixadas oferecem três opções de investimento, diferenciadas pela duração (duration). Cada uma representa um ponto específico da curva de juros prefixada de títulos públicos, permitindo observar o comportamento desses ativos em diferentes prazos.

Como os títulos utilizados possuem duração constante, a duration da carteira permanece estável ao longo do tempo, independentemente do período histórico analisado.

Atualmente, os títulos públicos IPCA+ com maior liquidez têm vencimentos concentrados em até 5 anos. Por isso, as carteiras são organizadas em três faixas principais de prazo:

- Curto prazo: 1 ano

- Médio prazo: 2 anos

- Longo prazo: 5 anos

Quando comparados com os vencimentos dos IPCA+, os investimentos em Prefixados tem um prazo médio de emissão mais curto.

Essa estrutura permite acompanhar a curva IPCA+ de forma didática e compreender como a duration influencia diretamente o risco e o retorno dos investimentos.

Inflação - IPCA+

IDKa IPCA+

As carteiras prefixadas oferecem três opções de investimento, diferenciadas pela duração (duration). Cada uma representa um ponto específico da curva de juros prefixada de títulos públicos, permitindo observar o comportamento desses ativos em diferentes prazos.

Como os títulos utilizados possuem duração constante, a duration da carteira permanece estável ao longo do tempo, independentemente do período histórico analisado.

Atualmente, os títulos públicos IPCA+ (NTN-Bs Anbima) tem distribuição dos vencimentos que gera um prazo médio de em torno de 10 anos, mais longo que os Prefixados.

Nas carteiras podemos distribuir os investimentos em:

- Curto prazo: 2 anos

- Médio prazo: 5 anos e 10 anos

- Longo prazo: 20 anos

Essa estrutura permite acompanhar a curva IPCA+ de forma didática e compreender como a duration influencia diretamente o risco e o retorno dos investimentos.

IDA-IPCA+ INFRA

O IDA-IPCA INFRA é um subíndice da família de índices de debêntures da ANBIMA (IDAs), voltado exclusivamente para debêntures incentivadas de infraestrutura com remuneração atrelada ao IPCA. Ele reflete o desempenho médio desses títulos no mercado secundário, sendo uma referência importante para o acompanhamento da evolução do crédito privado isento e de longo prazo.

Um dos representantes do Crédito Privado nas Carteiras de Renda Fixa. Optei pelo INFRA por ser o mais acessado por investidores pessoa física!

VNA IPCA - a parte inflacionária dos IPCA+

O VNA IPCA que consta na Tabela acima com Rendimentos da Renda Fixa não é um ativo componente da Carteira de Renda Fixa. É útil para acompanharmos o retorno do IPCA dentro dos retornos dos IPCA+.

O VNA IPCA ANBIMA (Valor Nominal Atualizado) representa a variação acumulada do índice de preços IPCA desde a data de emissão até a data de referência.

Saiba mais sobre o VNA IPCA <<aqui>>.

O Crédito Privado

Os créditos privados da Carteira são os listados acima. Um é atrelado ao CDI, IDA-DI e o outro ao IPCA+, IDA IPCA+ Infra.

Renda Variável

Ibovespa

O Ibovespa é o principal índice de ações da bolsa brasileira (B3) e serve como indicador de desempenho médio das ações mais negociadas e representativas do mercado. Ele é composto por uma carteira teórica de ativos que reflete o comportamento dos papéis com maior liquidez e volume negociado na bolsa.

Dólar

Investir em dólar é uma estratégia utilizada para diversificação e proteção cambial. O dólar, por ser a principal moeda de reserva global, é considerado um ativo de proteção (hedge) em cenários de incerteza econômica, política ou de alta volatilidade nos mercados.

Além de servir como proteção, o dólar também pode ser uma alternativa de retorno em momentos de valorização da moeda frente ao real, como observado em períodos de aversão ao risco global ou instabilidade fiscal doméstica

Qual os Pesos e Perfil de Risco das Carteiras de Renda Fixa?

Como disse anteriormente, a definição dos pesos dos ativos em cada carteira foi orientada pela minha experiência prática como gestor de renda fixa, e não por modelos acadêmicos ou algoritmos de otimização quantitativa.

Logo, a composição que das carteiras do Relatório: Conservadora, Moderada Arrojada e a parte de renda Fixa da carteira Mista( RF + RV) foi definida conforme minha experiência profissional com gestor de fundos de Renda Fixa.

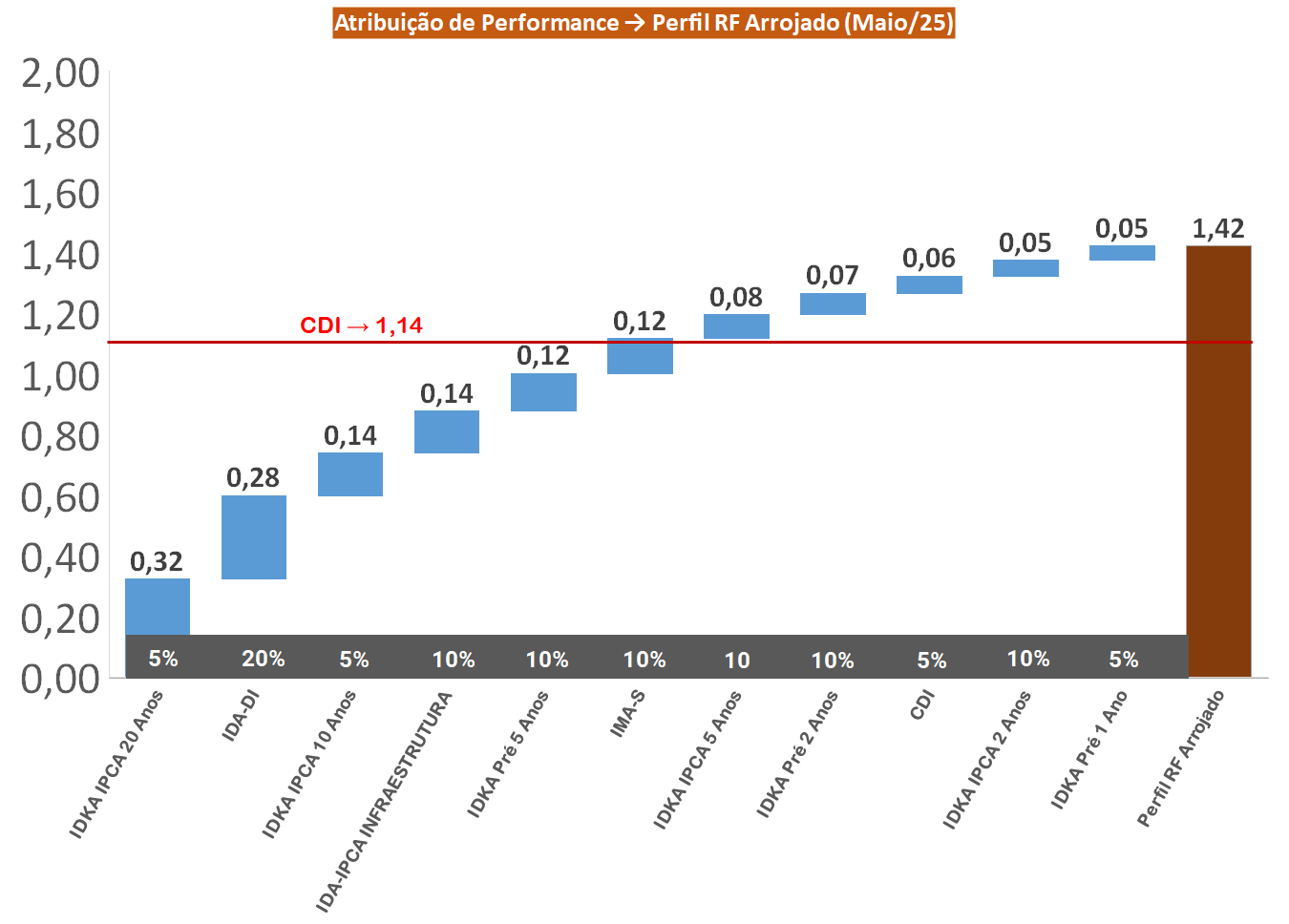

Atribuição de Performance e Pesos (%)

Atribuição de Performance

O gráfico de atribuição de performance ilustra como diferentes classes de ativos contribuíram para o resultado consolidado da carteira. Cada barra representa uma categoria de investimento, ponderada de acordo com sua participação no portfólio, e mostra se sua contribuição foi positiva ou negativa para o retorno total da carteira. Os ativos estão ordenados da maior contribuição para menor.

A soma das contribuições individuais (barras em azul) resulta no retorno total do portfólio, representado pela última barra do gráfico.

A barra cinza demonstra os pesos em percentual do ativo na Carteira.

Esse tipo de visualização é útil para entender quais alocações trouxeram mais valor e quais podem ter prejudicado o desempenho da carteira.

Carteira e Retornos Históricos dos Ativos de Renda Fixa

Carteira e Retornos Históricos

A tabela apresentada acima, resume a composição da carteira, destacando a alocação dos ativos, a duration e os retornos acumulados em diferentes janelas de tempo. Além disso, ela apresenta a duration carteira — uma medida de sensibilidade a variações na taxa de juros — e a volatilidade histórica anualizada, calculada com base nos retornos diários dos últimos 21 dias úteis.

Essa estrutura permite avaliar não apenas o desempenho dos ativos, mas também o risco associado à carteira. A duration ajuda a entender o impacto de movimentos na curva de juros sobre o portfólio, enquanto a volatilidade oferece uma visão da estabilidade dos retornos recentes. Juntas, essas métricas são fundamentais para a análise de risco e retorno, auxiliando no entendimento do comportamento das carteiras de renda fixa.

Curvas de Juros: todo Investidor deveria entender e acompanhar!

ETTJ ANBIMA: A Curva de Juros como Ferramenta de Análise

A ETTJ (Estrutura a Termo da Taxa de Juros) é uma representação gráfica das taxas de juros esperadas para diferentes prazos no futuro. Ela é calculada diariamente pela ANBIMA com base nos preços de mercado dos títulos públicos federais — como LTNs, NTN-Fs e NTN-Bs — negociados por instituições financeiras

Por que usar a ETTJ nos relatórios?

Ao utilizar a ETTJ da ANBIMA, você garante que a análise das curvas de juros:

Reflete as expectativas reais do mercado, com base em negociações efetivas;

Permite comparações históricas consistentes, já que a metodologia é padronizada;

Evita distorções causadas por ruídos pontuais em títulos específicos;

Facilita a leitura da inclinação da curva, ajudando a entender se o mercado espera alta, queda ou estabilidade da taxa Selic no futuro.

Tipos de Curvas ETTJ Apresentadas

ETTJ Prefixada (Zero Cupom)

Representa as taxas nominais esperadas para cada prazo, sem considerar inflação. É derivada dos preços de LTNs e NTN-Fs.

ETTJ IPCA (Real)

Calculada com base nas NTN-Bs, mostra os juros reais esperados — ou seja, o retorno acima da inflação.

Inflação Implícita

Obtida pela diferença entre a ETTJ Prefixada e a ETTJ IPCA. Representa a expectativa de inflação embutida nos preços dos títulos. Saiba mais sobre a Inflação Implícita <<aqui>>

Metodologia de Construção das ETTJ Anbima

A ANBIMA utiliza modelos matemáticos para interpolar e extrapolar os pontos da curva, garantindo suavidade e coerência. Quando não há liquidez suficiente em determinados vértices, são aplicadas técnicas como interpolação exponencial ou replicação da última taxa observável. << saiba mais>>

Aplicação da ETTJ Anbima no Relatório das Carteiras de Renda Fixa

Nos seus relatórios, a ETTJ é usada para:

Analisar o movimento das curvas ao longo do mês;

Avaliar o impacto das expectativas de política monetária sobre os preços dos ativos;

Interpretar o comportamento das carteiras simuladas frente a diferentes cenários de juros.

Essa abordagem reforça o caráter técnico e educativo do relatório, permitindo que o investidor entenda como o mercado está precificando o futuro — e como isso afeta diretamente seus investimentos em renda fixa.

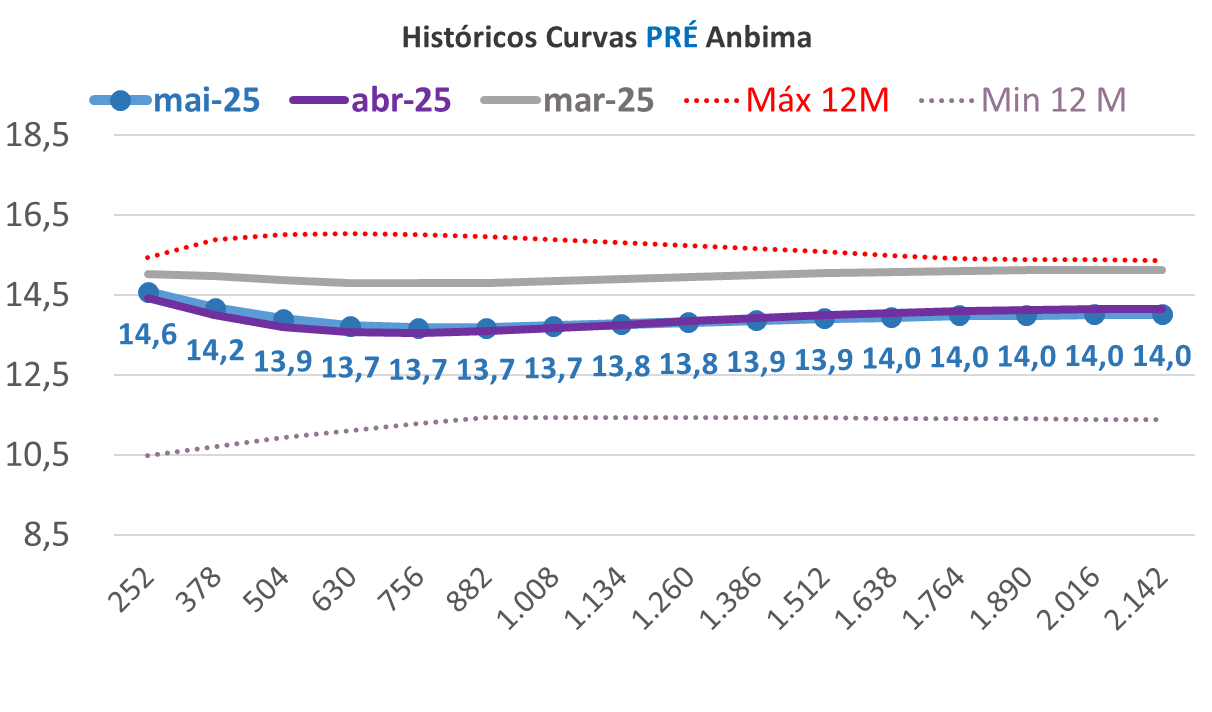

Prefixados

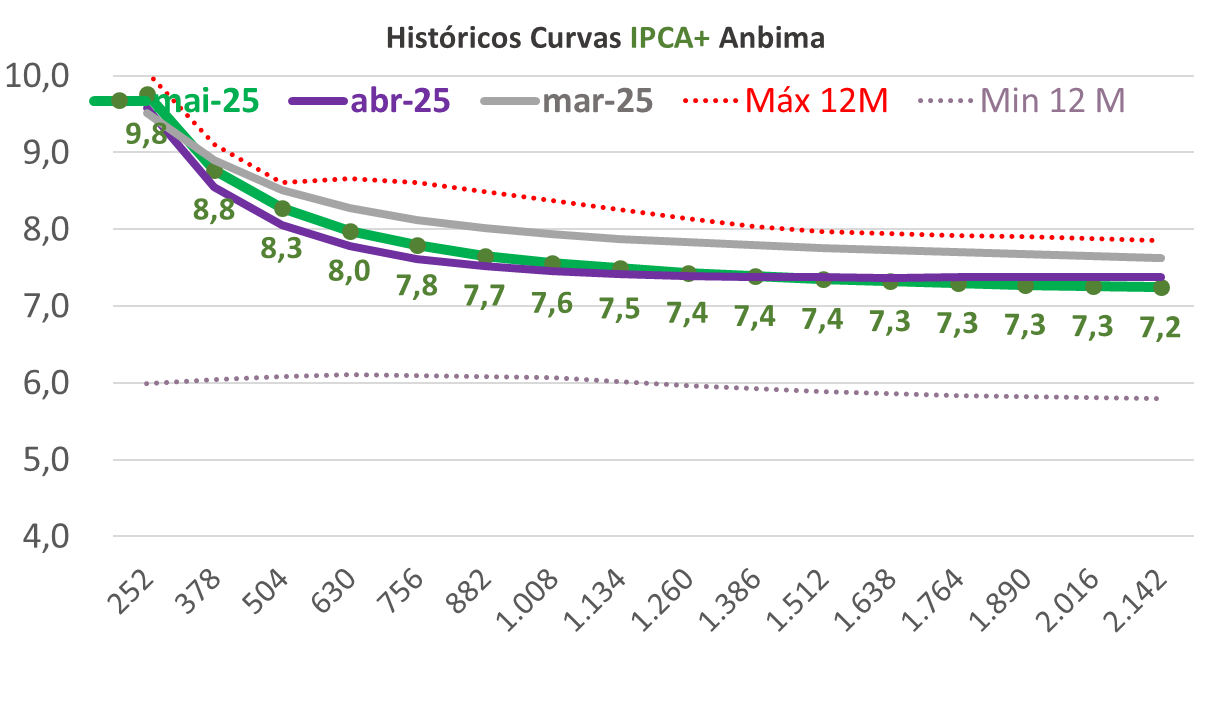

IPCA+

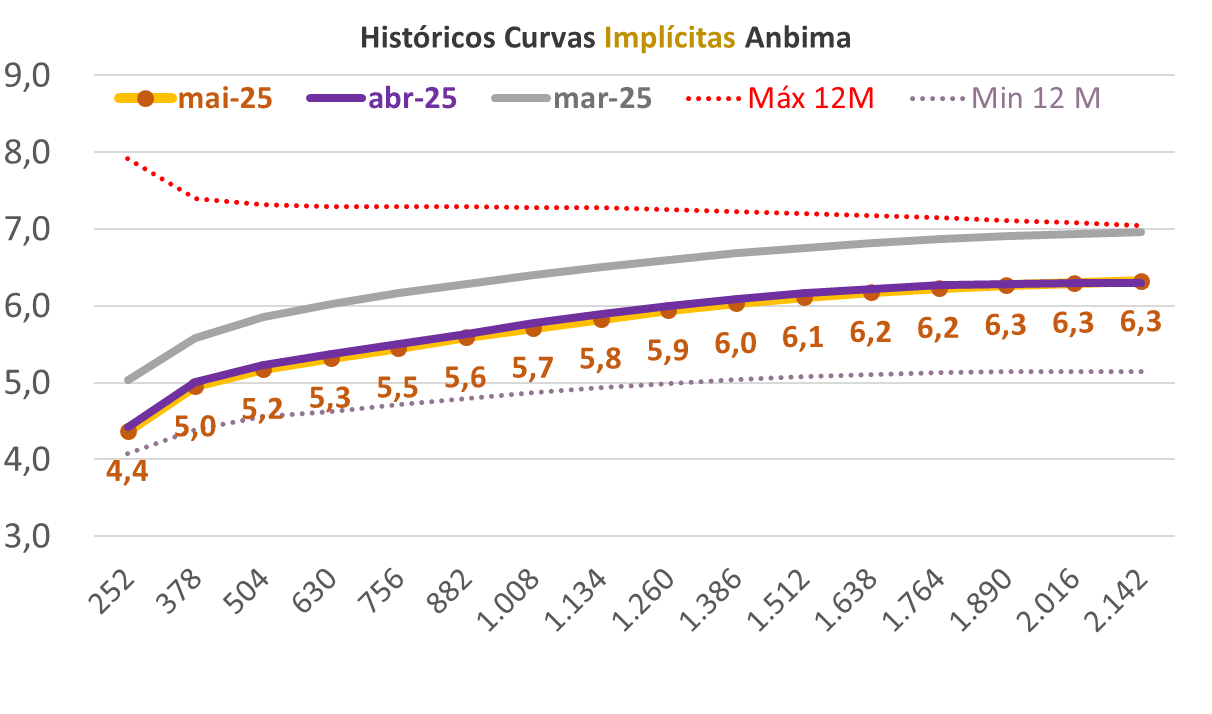

Inflação Implícita

O gráfico de Curvas apresentado no artigo ilustra a evolução das taxas de juros Anbima Prefixadas, IPCA+ e Inflação Implícitas ao longo do tempo, com foco em diferentes datas de referência. Ele também inclui as curvas de máxima e mínima observadas nos últimos 12 meses, oferecendo um contexto histórico para análise.

Definições:

- Linhas contínuas (azul, roxa e cinza): Representam as curvas PRÉ observadas nas datas de referência mais recentes (mai-25, abr-25 e mar-25). Elas mostram como o mercado precificava os juros futuros em cada um desses meses.

- Linhas pontilhadas (vermelha e roxa): Indicam os extremos da curva nos últimos 12 meses — ou seja, os níveis mais altos e mais baixos registrados nesse período.

- Eixo horizontal: Representa os prazos em dias úteis (ex: 252, 378, 504), que correspondem a diferentes vencimentos dos títulos.

- Eixo vertical: Mostra as taxas de juros anuais correspondentes a cada prazo.

Esse tipo de gráfico é fundamental para entender o comportamento da curva de juros ao longo do tempo e como ele impacta a precificação dos ativos de renda fixa. A comparação entre as curvas recentes e os extremos históricos ajuda a avaliar se o mercado está operando próximo de um topo, fundo ou dentro de uma faixa intermediária — o que pode influenciar decisões de alocação e duration da carteira.

Expectativas de Mercado: Focus e DI Futuro como Termômetro Prospectivo

Boletim Focus: A Bússola das Expectativas Econômicas no Brasil

Além da análise de desempenho passado, o relatório Carteiras de Renda Fixa também incorpora uma leitura prospectiva do mercado, utilizando duas fontes complementares:

Sistema de Expectativas de Mercado do Bacen

O Sistema de Expectativas de Mercado (SEM) é uma plataforma mantida pelo Banco Central do Brasil que coleta, organiza e divulga diariamente as projeções macroeconômicas feitas por instituições do mercado financeiro, como bancos, gestoras de recursos, corretoras e consultorias. Essas projeções incluem variáveis como:

Inflação (IPCA, IGP-M, entre outros)

Taxa Selic

Câmbio

PIB

Produção industrial

O objetivo do sistema é fornecer ao Bacen e ao público em geral uma visão consolidada das expectativas do mercado, servindo como insumo para a formulação da política monetária e para a comunicação com a sociedade. Os dados são atualizados continuamente e estão disponíveis para consulta pública no portal do Bacen e é o promcipal insumo para elaboração do Boletim Focus.

O Boletim Focus é uma publicação semanal do Bacen, divulgada às segundas-feiras, que resume as estatísticas do SEM. Ele apresenta a mediana, média, desvio padrão e outros indicadores estatísticos das projeções coletadas até a sexta-feira anterior à sua divulgação.

O boletim é amplamente utilizado por analistas, investidores e formuladores de políticas públicas como referência para decisões econômicas. Vale destacar que as projeções são de responsabilidade das instituições participantes (mais de 130 instituições), e não do Bacen.

Para nosso relatório mensal de Carteiras de Renda Fixa, nos utilizamos a mediana das expectativas das Taxas de cada reunião do Copom informada nos últimos 30 dias úteis. Acesse o SEM aqui.

DI Futuro: O Termômetro Antecipado da Política Monetária

O Futuro do DI é um derivativo financeiro fundamental para investidores de renda fixa no Brasil. Negociado na B3, esse contrato futuro tem como ativo subjacente a taxa média diária dos Depósitos Interfinanceiros (DI). Entender seu funcionamento e relevância é essencial para quem busca gerenciar riscos e maximizar os retornos em aplicações de renda fixa.

Vale destacar que todo investidor de renda fixa deveria compreender a dinâmica do Futuro de DI, pois ele serve como referência para a precificação de praticamente todos os ativos de renda fixa no país, incluindo os títulos do Tesouro Direto. (Leia: Por que as Taxas do Tesouro Direto variam?).

Curva de Juros Futuro (DI da B3)

A curva de DI representa as taxas negociadas nos contratos futuros de juros. Ela reflete, em tempo real, as expectativas dos agentes de mercado sobre a trajetória da Selic. Ao comparar a curva atual com a do mês anterior, é possível identificar:

Mudanças na percepção de risco;

Ajustes nas expectativas para as próximas reuniões do Copom;

Impactos de eventos macroeconômicos e políticos nas Curvas de Juros.

Por que usar as duas Expectativas: Focus Bacen e o DI Futuro?

A combinação das expectativas Focus com a curva de DI permite:

Comparar o que os economistas projetam com o que o mercado está precificando;

Avaliar a coerência entre análises e modelos com os negócios;

Antecipar movimentos nos preços dos ativos de renda fixa, que são altamente sensíveis às expectativas de juros.

Vamos avaliar os Gráficos na prática.

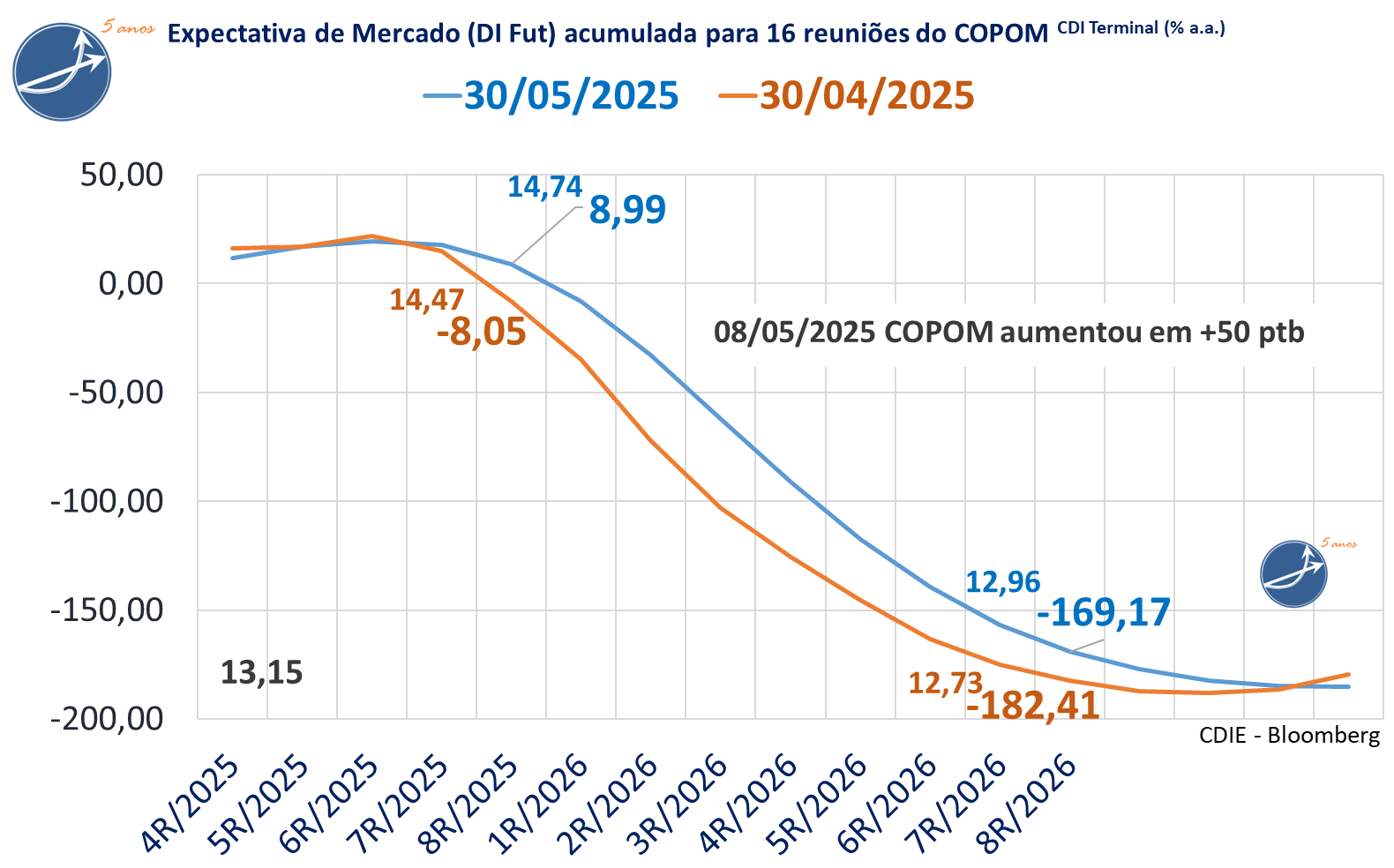

Expectativa de Mercado (DI Fut) acumulada para 16 reuniões do COPOM CDI Terminal (% a.a.)

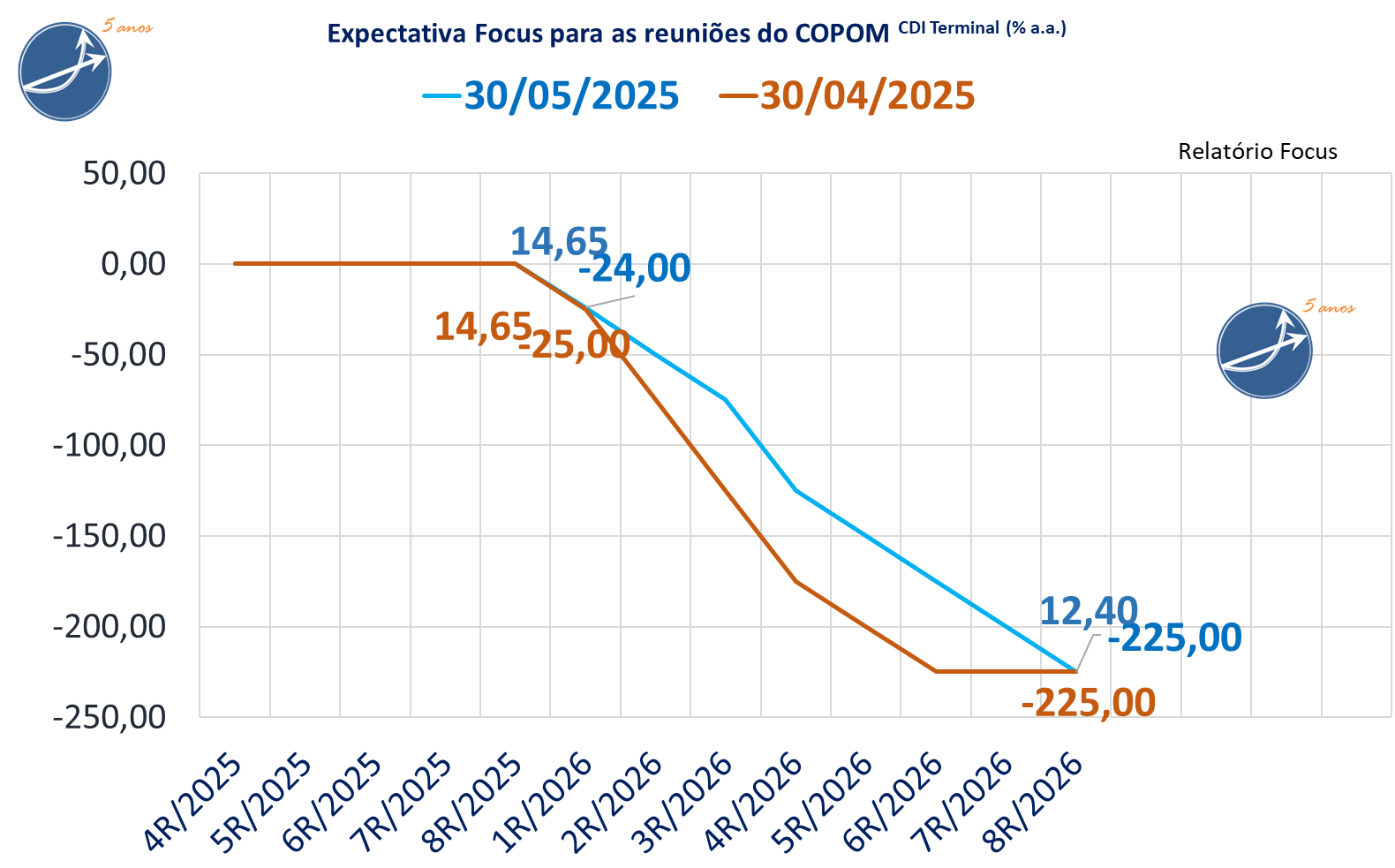

Expectativa Focus para as reuniões do COPOM CDI Terminal (% a.a.)

Expectativas Acumuladas para as 16 Reuniões do Copom calculadas a partir dos negócios do DI Futuro

Expectativas Acumuladas para as 16 Reuniões calculadas a partir dos dados capturados pelo Sistema de Expectativas de Mercado do Bacen - Focus

Os gráficos apresentados acima mostram as expectativa de mercado para a taxa CDI terminal, acumulada ao longo de 16 reuniões do COPOM, com base nos contratos de DI Futuro (Graf. Esquerda) e no Focus (Graf. Direita). Eles refletem como o mercado projeta a trajetória da taxa básica de juros (Selic) ao longo do tempo.

Entendendo as linhas:

- Eixo horizontal (x): Representa as reuniões do COPOM em código de ordem e ano (1R/2025, 2R/2025…1R/2026), exemplo 5R/2025 representa a 5ª Reunião do Copom de 2025.

- Eixo vertical (y): Indica a taxa CDI terminal anualizada esperada (% a.a.).

- Curvas:

- A linha azul mostra a expectativa acumulada em pontos base na semana atual e o CDI terminal correspondente.

- A linha laranja representa uma curva projeção anterior (semana anterior), permitindo comparação entre diferentes momentos.

O gráfico das expectativas acumuladas é fundamental para entender como as expectativas de juros futuros evoluem com base nas decisões do COPOM e nas condições de mercado. Ele ajuda a antecipar movimentos na curva de juros, o que é especialmente relevante para o entendimento de estratégias de alocação em renda fixa, duration e marcação a mercado.

Tenho um canal no Youtube com análises sobre o uso do DI Futuro como instrumento de avaliação das expectativas de mercado para o Copom. Segue o link da Playlist.

Conclusão: O Relatório de Carteiras de Renda Fixa como Alicerce do Conhecimento do Investidor

O Relatório de Carteiras de Renda Fixa é mais do que um instrumento de acompanhamento — é uma ferramenta analítica fundamental para quem busca compreender, com profundidade, o comportamento dos ativos em diferentes cenários de mercado. Ao incorporar conceitos como volatilidade, duration, marcação a mercado, risco de mercado e índices como o IDKas, IMA e IDAs, o relatório traduz a complexidade da renda fixa em uma linguagem acessível e orientada à tomada de decisão.

Para o investidor, ele representa um ponto de partida sólido para desenvolver uma visão crítica e estratégica, conectando teoria e prática por meio de dados reais e exemplos aplicáveis. Em um ambiente onde a previsibilidade da renda contrasta com a oscilação dos preços, o relatório se consolida como um verdadeiro alicerce para o aprendizado consistente e seguro. Afinal, como bem resume a essência do mercado: a renda é fixa, mas os preços balançam.

Eu fico por aqui!

Muito obrigado pela audiência!

Aqui no Renda Fixa Prática possuímos vários artigos práticos sobre a Renda Fixa. Vale muito a leitura, confirma lá em Artigos!

A excelência é uma utopia, sempre há algo a melhorar!

Me mande um email com suas críticas, correções, sugestões, dúvidas e também elogios!

Forte abraço

Jefferson Figueiredo, especialista em Renda Fixa – CGA

Receba nossos Artigos assim que forem produzidos!

Preencha abaixo: